最終更新日: 2019.07.11

ファーストリテイリング 2019年8月期 第3四半期決算サマリー

株式会社ファーストリテイリング![]() (507KB)

(507KB)

to English page

to Chinese page

連結業績

グループ事業別業績

【決算ハイライト】

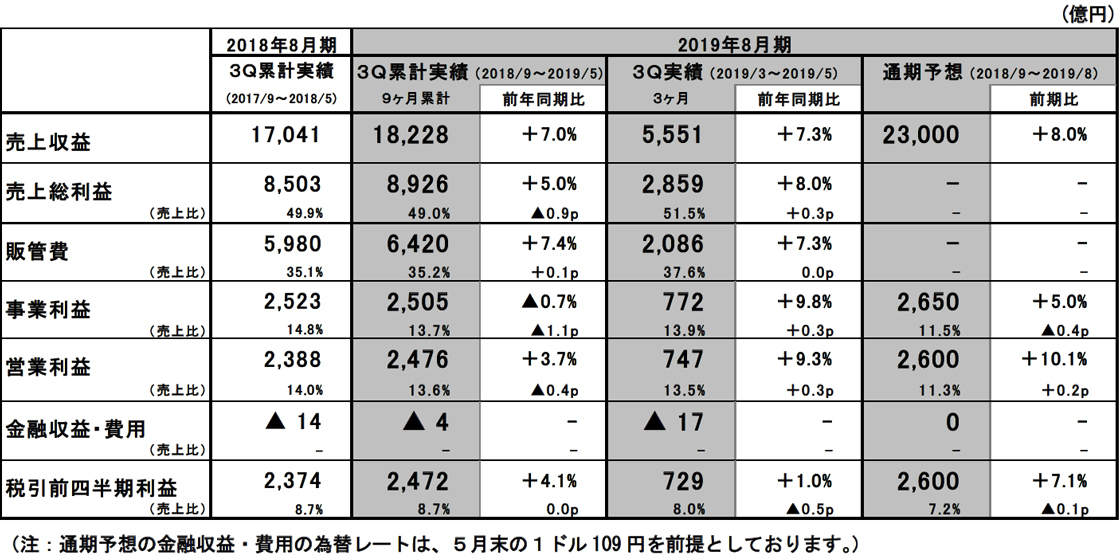

■2019年8月期第3四半期の連結業績:増収増益、9ヶ月累計の業績は過去最高を更新

・9ヶ月累計の売上収益は1兆8,228億円、前年同期比7.0%増、営業利益は 2,476億円、同3.7%増

と増収増益。過去最高の業績を更新。

・第3四半期3ヶ月間でも増収増益。海外ユニクロ事業、ジーユー事業の好調な業績が継続。

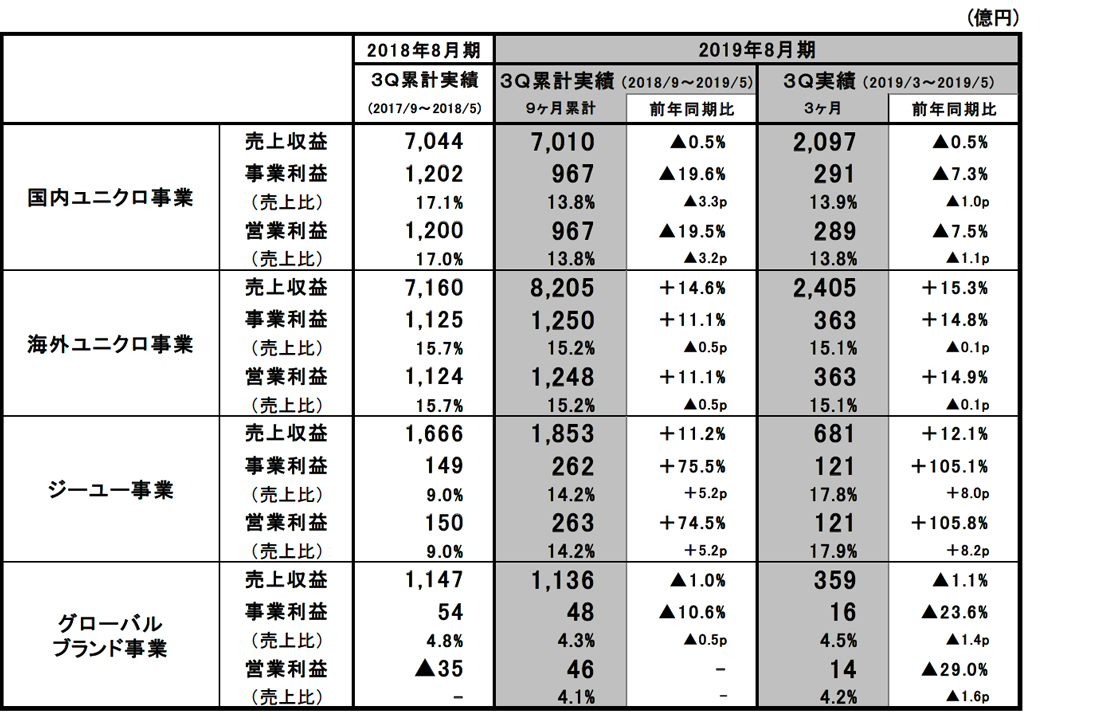

■国内ユニクロ事業:第3四半期3ヶ月間は、感謝祭の後ろ倒しにより、減収減益

・第3四半期3ヶ月間の売上収益は2,097億円、前年同期比0.5%減、営業利益は289億円、同7.5%減と減収減益も、ほぼ計画通りの業績。

・減収減益の要因は、「ユニクロ誕生感謝祭」の開催日を6月へ後ろ倒したことにより、既存店売上高が同0.1%の減収となったこと、在庫処分を早期化したことにより、売上総利益率が同0.3ポイント低下したため。

・上期の減益幅が大きかったことにより、9ヶ月累計の営業利益は967億円、前年同期比19.5%減。

■海外ユニクロ事業:第3四半期3ヶ月間も増収増益、好調な業績が継続

・第3四半期3ヶ月間の売上収益は2,405億円、前年同期比15.3%増、営業利益は363億円、同14.9%増と、計画どおりの増収増益。

・地域別では、グレーターチャイナ、東南アジア・オセアニア地区が2桁の増収増益と、好調な業績が継続。韓国は若干の減益。米国は赤字幅縮小も、計画を下回る。欧州は減益。

・9ヶ月累計の営業利益は1,248億円、前年同期比11.1%増と、増益基調が続く。

■ジーユー事業:営業利益は大幅な増益を達成、業績の回復トレンドが継続

・第3四半期3ヶ月間の売上収益は681億円、前年同期比12.1%増、営業利益は121億円、同105.8%増と、計画を上回る大幅な増益を達成。

・販売が好調だったことに加え、原価率の大幅な改善と値引率の低下により、売上総利益率が大幅に改善。

・9ヶ月累計の営業利益は263億円、前年同期比74.5%増と、利益が大きく回復。

■グローバルブランド事業:第3四半期3ヶ月間は減収減益

・第3四半期3ヶ月間の売上収益は359億円、前年同期比1.1%減、営業利益は14億円、同29.0%減と、計画を下回り、減収減益。

・セオリー事業は前年並み。プラステ事業は若干の増益。コントワー・デ・コトニエ事業とプリンセス タム・タム事業の赤字幅が拡大。

・9ヶ月累計の営業利益は46億円、前年の減損損失の計上の反動で、前年同期比81億円増。

■2019年8月期の連結業績予想:過去最高の業績を予想、直近予想から変更なし

・2019年8月期の連結業績は、売上収益2兆3,000億円、前期比8.0%増、事業利益2,650億円、同5.0%増、営業利益2,600億円、同10.1%増、親会社の所有者に帰属する当期利益1,650億円、同6.6%増を予想。4月に発表した直近予想から変更なし。

・1株当たり年間配当金は、中間配当金240円を含み、年間480円を予想。

業績概要

■国内ユニクロ事業:第3四半期3ヶ月間は、感謝祭の後ろ倒しにより、減収減益

国内ユニクロ事業の9ヶ月累計の売上収益は7,010億円(前年同期比0.5%減)、営業利益は967億円(同19.5%減)と、減収減益となりました。売上総利益率は、上期では暖冬の影響による値引率が拡大したこと、第3四半期では春夏在庫の早期処分により、同2.4ポイント低下しました。売上高販管費率は、ICタグ(RFID)の活用により、レジや店舗業務の効率化で店舗人件費比率が低下した一方で、Eコマース販売の拡大や在庫増による物流費比率が上昇したこと、有明倉庫の自動化投資に伴う減価償却費の増加などにより、0.9ポイント上昇しました。

第3四半期3ヶ月間では、既存店売上高(Eコマース含む)は、前年同期比0.1%の減収となったことから、売上収益は、同0.5%減となりました。スウェット、UVカット、レギンス、Tシャツなどの販売が好調に推移したものの、「ユニクロ誕生感謝祭」の開催日を6月へ後ろ倒ししたことにより、商売規模の大きな5月の既存店売上高が減収となり、3ヶ月間でも若干の減収となりました。なお、Eコマース売上高は190億円、同16.1%の増収で、売上構成比は、前年同期の7.8%から9.1%へと上昇しています。収益面では、春夏商品の在庫処分を早めたことによる値引率の拡大で、売上総利益率は低下、売上高販管費率も上昇したことにより、営業利益は同7.5%の減益となりました。

■海外ユニクロ事業:第3四半期3ヶ月間も増収増益、好調な業績が継続

海外ユニクロ事業の9ヶ月累計の売上収益は8,205億円(前年同期比14.6%増)、営業利益は1,248億円(同11.1%増)と、増収増益になりました。第3四半期3ヶ月間では、売上収益は前年同期比15.3%増、営業利益は同14.9%増と好調な業績が続いています。地域別では、グレーターチャイナでは、中国大陸の大幅な増収増益が継続しています。東南アジア・オセアニア地区も、夏物商品の販売が好調で、2桁の増収増益を達成しました。韓国は、既存店売上高は減収、若干の減益となりました。また、米国は、赤字幅が前年に比べて縮小したものの、天候不順の影響により春夏商品の販売が苦戦したことから、業績は計画を下回っています。欧州は、天候不順や政情不安の影響により、減益となりました。ただし、ロシアは、増収増益と好調を維持しています。なお、2018年9月にはオランダ初の店舗をアムステルダムに出店、同年10月には東南アジア最大規模のグローバル旗艦店をフィリピンのマニラに出店、2019年4月にはデンマーク初の店舗をコペンハーゲンに出店しました。

■ジーユー事業:営業利益は大幅な増益を達成、業績の回復トレンドが継続

ジーユー事業の9ヶ月累計の売上収益は1,853億円(前年同期比11.2%増)、営業利益は263億円(同74.5%増)と、利益が大きく回復しました。第3四半期3ヶ月間の売上収益は前年同期比12.1%増、営業利益は同105.8%増となりました。春夏の商売も引き続き品番数を絞り、マストレンドにフォーカスした商品構成にしたことにより、販売が好調に推移しました。また、早期発注や素材の集約による原価率の改善、値引率の低下により、営業利益率は同8.2ポイント改善しました。

■グローバルブランド事業:第3四半期3ヶ月間は減収減

グローバルブランド事業の9ヶ月累計の売上収益は1,136億円(前年同期比1.0%減)、営業利益は46億円(前年同期は減損損失89億円の計上により35億円の赤字)と、減収増益になりました。

第3四半期3ヶ月間の売上収益は前年同期比1.1%減、営業利益は同29.0%減となりました。セオリー事業の営業利益は前年並み、プラステ事業は若干の増益、コントワー・デ・コトニエ事業とプリンセス タム・タム事業の赤字幅が拡大、J Brand事業は前年並みでした。

■2019年8月期の連結業績予想:過去最高の業績を予想、直近予想から変更なし

2019年8月期の連結業績は、売上収益は2兆3,000億円、前期比8.0%増、事業利益2,650億円、同5.0%増、営業利益は2,600億円、同10.1%増、税引前利益は2,600億円、同7.1%増、親会社の所有者に帰属する当期利益は1,650億円、同6.6%増と、直近予想通り、3期連続で過去最高を更新する見込みです。

国内ユニクロ事業は、上期の減益幅が大きかったことから、通期は増収減益を見込んでいます。なお、第4四半期は、「ユニクロ誕生感謝祭」が6月へ後ろ倒しになったことによる売上、利益の増加に加え、粗利益率と経費比率が改善するため、大幅な増収増益となる見込みです。海外ユニクロ事業の通期は、大幅な増収増益を見込んでいます。第4四半期も引き続き、グレーターチャイナ、東南アジア・オセアニア地区の好業績が継続する見込みです。米国は、通期で若干の赤字となる予想です。ジーユー事業は、第4四半期も好調な売上トレンドが継続し、収益性が大幅に改善する見込みです。その結果、通期でも大幅な増収増益を予想しています。グローバルブランド事業は、通期の売上は前年並み、営業利益は昨年の減損損失の反動で増益となる予想です。2019年8月期末の店舗数は国内ユニクロで820店舗(フランチャイズ店含む)、海外ユニクロで1,392店舗、ジーユー事業で420店舗、グローバルブランドで982店舗、合計3,614店舗を予想しています。

なお、1株当たり年間配当金は、直近予想から変更せず、中間配当金240円、期末配当金240円を合わせて480円と、前期から40円の増配を予想しています。

► IR情報に決算データや各種リリースなどを開示しております。